Открытие брокерского счета дает доступ к широким инвестиционным возможностям. Однако перед новичками часто встает вопрос - какие активы стоит приобретать в первую очередь? Рассмотрим основные варианты для разного уровня риска.

Содержание

Консервативные инвестиции

Подходят для начинающих инвесторов и тех, кто предпочитает минимальные риски:

| Актив | Описание |

| ОФЗ | Государственные облигации с гарантированным доходом |

| Облигации надежных компаний | Корпоративные бонды с рейтингом BBB и выше |

| ETF на облигации | Фонды, диверсифицирующие риски по долговым инструментам |

Умеренные стратегии

Баланс между доходностью и риском:

- Голубые фишки - акции крупнейших компаний (Сбербанк, Газпром, Норникель)

- Дивидендные акции - бумаги с устойчивыми выплатами (МТС, Татнефть, Сургутнефтегаз)

- Индексные ETF - фонды, повторяющие структуру индексов (IMOEX, RTS)

Агрессивные инвестиции

Для опытных инвесторов, готовых к высоким рискам:

- Акции роста - молодые компании с высоким потенциалом (технологический сектор)

- Акции второго эшелона - менее ликвидные бумаги с возможностью высокой доходности

- Секторальные ETF - фонды, ориентированные на перспективные отрасли

- Иностранные ценные бумаги - доступ через иностранные биржи

Факторы выбора активов

| Критерий | Рекомендации |

| Срок инвестирования | Краткосрок - облигации, долгосрок - акции |

| Уровень риска | Определите свою риск-толерантность |

| Размер капитала | Малые суммы - ETF, крупные - индивидуальные бумаги |

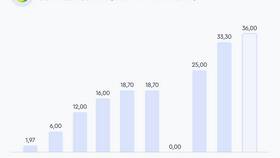

Структура портфеля

Оптимальное распределение активов зависит от целей:

- Защитный: 70% облигаций, 30% акций

- Сбалансированный: 50% облигаций, 50% акций

- Агрессивный: 30% облигаций, 70% акций

Важные рекомендации

- Начинайте с небольших сумм

- Диверсифицируйте вложения

- Регулярно пополняйте счет

- Ребалансируйте портфель 1-2 раза в год

- Изучайте фундаментальные показатели компаний

Помните, что универсальных рецептов не существует - выбор активов должен соответствовать вашим финансовым целям и психологической готовности к рискам.